AJUDE O PORTAL | COMPARTILHE EM SEUS GRUPOS

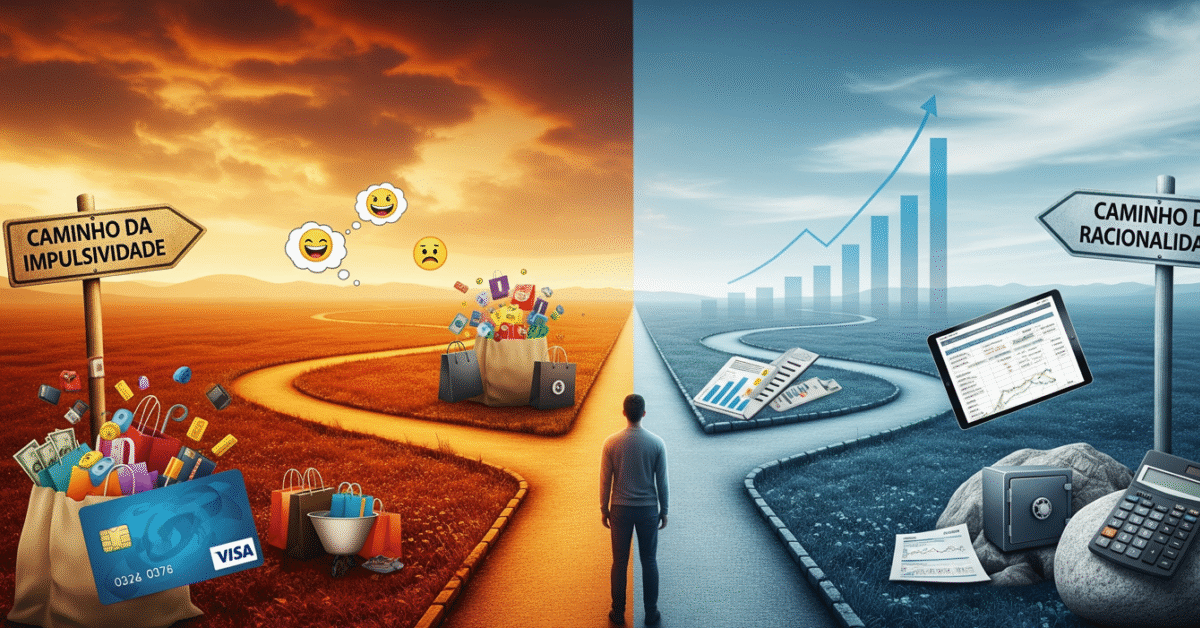

Você já sentiu que suas decisões de dinheiro são guiadas mais por pressa e emoção do que por lógica? As heurísticas financeiras podem explicar por que compramos por impulso ou mantemos investimentos ruins.

Heurísticas financeiras são atalhos mentais usados para simplificar decisões complexas. Neste artigo mostramos por que importam agora, como afetam poupança, investimento e consumo, e técnicas práticas para substituir vieses por processos racionais.

O que são heurísticas financeiras e por que importam

As heurísticas financeiras são regras mentais que reduzem esforço cognitivo em decisões monetárias, como escolha de investimento ou avaliação de risco.

Elas importam porque aceleram decisões, mas podem gerar vieses, perdas e escolhas subótimas em poupança, mercado e orçamento.

Definição simples

Uma heurística é um atalho mental que ajuda a decidir rápido. No contexto financeiro, reduzimos opções complexas para escolhas simples e intuitivas.

Esses atalhos economizam energia mental, mas sacrificam precisão, levando a erros sistemáticos em risco e valor percebido.

Exemplos cotidianos

Comprar por impulso, seguir recomendações sem verificar, ou evitar vender uma ação perdedora são manifestações comuns das heurísticas financeiras.

Reconhecer esses exemplos ajuda a diagnosticar onde o pensamento automático domina sua gestão financeira pessoal.

Impacto na vida financeira

Heurísticas influenciam orçamento, poupança, escolha de fundos e avaliação de dívidas. O resultado pode ser menor retorno e maior estresse financeiro.

Entender o impacto permite criar intervenções práticas que reduzem erros cognitivos e melhoram decisões de longo prazo.

Melhores Ofertas do Dia

Heurísticas cognitivas mais comuns em decisões financeiras

Vários atalhos mentais distorcem decisões: confirmação, ancoragem, disponibilidade, aversão à perda e excesso de confiança são recorrentes e perigosos.

Identificar qual heurística domina seu comportamento é o primeiro passo para corrigir escolhas de consumo, investimento e planejamento.

Ancoragem

Anchoring ocorre quando um número inicial influencia avaliações subsequentes, como preço de referência em negociações ou expectativas de retorno.

Evitar ancoragem exige usar múltiplas fontes, projeções e checks quantitativos para não depender de um único ponto de referência.

Disponibilidade

O viés de disponibilidade faz você superestimar eventos recentes ou vívidos, como crises, notícias e histórias de sucesso. Isso distorce o risco percebido.

Contraponha essa heurística com dados históricos e frequência real de eventos para ter uma visão mais equilibrada do risco.

Aversão à perda

A perda pesa mais que um ganho equivalente, levando investidores a manter ações ruins e a evitar decisões racionais de liquidação.

Estabeleça regras prévias de corte e rebalanceamento para reduzir decisões emocionais baseadas nessa heurística.

Como diagnosticar suas heurísticas financeiras

Autoavaliação simples revela padrões: registre decisões de compra e investimento por duas semanas para identificar vieses repetidos.

Ferramentas como planilhas, diário financeiro e checklists expõem gatilhos emocionais e atalhos mentais que afetam seu comportamento.

Diário de decisões

Anote motivo, sentimento e fonte de informação ao tomar decisões financeiras. Isso destaca padrões e heurísticas recorrentes em suas escolhas.

Revisite entradas mensalmente e busque temas repetidos, como “comprei por medo” ou “segui a recomendação sem pesquisar”.

Checklists práticos

Crie checklists antes de comprar ou investir: verificar dados, horizonte, custo e plano de saída reduz impulso e ancoragem.

Checklists transformam decisões intuitivas em processos deliberativos, tornando escolhas mais transparentes e defensáveis.

Ferramentas e métricas

Use indicadores como relação risco-retorno, volatilidade e correlação. Esses dados contrastam percepções subjetivas influenciadas por heurísticas.

Aplicativos e planilhas automáticas ajudam a monitorar metas, alertando quando decisões se baseiam em emoção, não em métricas.

Técnicas comportamentais para reduzir vieses

Substituir heurísticas financeiras por processos racionais exige frameworks simples: regras automáticas, pré-compromissos e revisões periodizadas são eficazes.

Implementar mudanças comportamentais transforma intuições em hábitos, protegendo finanças pessoais contra erros cognitivos recorrentes.

Automatização

Automatize poupança e investimentos com transferências programadas. Isso reduz decisão contínua e a influência de humor momentâneo.

Automatizar também impõe disciplina, evitando que heurísticas de curto prazo comprometam metas de longo prazo.

Regras de decisão

Estabeleça regras claras: limite de compra por impulso, stop loss, alocação fixa e revisão trimestral. Essas regras limitam desvios emocionais.

Regras simplificam escolhas e criam um sistema à prova de heurísticas que distorcem avaliações e comportamento financeiro.

Pre-mortem e reversão de perspectiva

Faça um pre-mortem: imagine que a decisão falhou e liste causas possíveis. Isso revela riscos ignorados por excesso de confiança.

A reversão de perspectiva força análise crítica e reduz o peso de histórias otimistas exageradas na escolha financeira.

Estratégias quantitativas e análises para decisões mais racionais

Integre métricas objetivas, simulações e alocação de ativos baseada em risco para substituir julgamentos subjetivos e heurísticos financeiras.

Ferramentas quantitativas fornecem contrapeso matemático às intuições, melhorando consistência e resultados no longo prazo.

Modelos simples

Use modelos básicos: alocação por idade, regra 4% para retirada e médias ponderadas de retorno para planejar decisões financeiras estáveis.

Modelos simples reduzem ruído e fornecem ancoragem racional, limitando impacto de vieses emocionais em decisões importantes.

Simulações de estresse

Rode cenários pessimistas e otimistas. Simulações mostram probabilidade de resultados, reduzindo expectativa excessiva ou pânico por eventos raros.

Isso ajuda a planejar buffers de emergência e ajustar alocação segundo tolerância ao risco real, não percebida.

Rebalanceamento e disciplina

Rebalanceie portfólio periodicamente para manter alocação alvo. Rebalanceamento força venda de ativos valorizados e compra dos depreciados, contrariando viéses.

Disciplina reduz influência de notícias e memórias recentes que distorcem decisões, promovendo resultados previsíveis ao longo do tempo.

Tabela de vieses, efeitos e intervenções práticas

| Vieses/Efeito | Comportamento típico | Intervenção prática |

|---|---|---|

| Aversão à perda | Manter ativos perdedores | Regras de stop-loss e pre-commit |

| Ancoragem | Fixar-se em preço de referência | Consultar múltiplas fontes e métricas |

| Disponibilidade | Exagerar eventos recentes | Usar dados históricos e média de longo prazo |

| Excesso de confiança | Apostas concentradas | Diversificação e revisão por pares |

Plano prático: 5 passos para combater heurísticas financeiras

Implemente passos concretos para transformar decisões impulsivas em rotinas racionais. Este plano é direto e aplicável já neste mês.

Seguir um processo passo a passo reduz erros, melhora controle emocional e aumenta chances de atingir metas financeiras.

- Registre decisões financeiras por 14 dias para mapear padrões.

- Automatize transferências para poupança e investimento.

- Crie checklists e regras de corte antes de executar operações.

- Implemente rebalanceamento trimestral do portfólio.

- Faça revisões mensais com métricas objetivas e dados históricos.

Aplicação imediata

Comece hoje: programe uma transferência automática para poupança e crie checklist para a próxima compra importante. A ação imediata reduz influência das heurísticas financeiras.

Pequenos hábitos criam defesa contra decisões impulsivas e transformam comportamento financeiro ao longo do tempo.

Medição de progresso

Mantenha indicadores simples: taxa de poupança, número de decisões impulsivas e rendimento do portfólio. Mensure mensalmente para ajustar estratégias.

Medição contínua evidencia melhorias e facilita mudança de comportamento baseada em resultados reais, não em sensação.

Suporte externo

Considere aconselhamento de um CFP, grupos de accountability ou consultoria para validar regras e evitar armadilhas cognitivas individuais.

Profissionais trazem disciplina e perspectiva externa, reduzindo risco de decisões guiadas por vieses pessoais.

Recursos e leituras recomendadas

Estude fontes confiáveis para aprofundar: textos de economia comportamental, guias de finanças pessoais e estudos empíricos sobre vieses.

Conhecimento qualificado amplia sua caixa de ferramentas contra heurísticas financeiras e aumenta confiança para agir racionalmente.

- Investopedia — Behavioral Finance

- OECD — Publicações de finanças

- Livros de referência: “Thinking, Fast and Slow” (Kahneman) e obras sobre economia comportamental aplicadas a finanças.

Conclusão

Heurísticas financeiras são poderosas, mas não invencíveis. Ao reconhecer atalhos mentais, você pode projetar processos que substituem intuição por disciplina e dados.

Volte ao gancho inicial: transformar decisões impulsivas em rotinas conscientes traz paz financeira e melhores resultados. Comece hoje com um pequeno passo.

Perguntas Frequentes

O que são heurísticas financeiras e como identificá-las no meu comportamento?

Heurísticas financeiras são atalhos mentais que simplificam decisões sobre dinheiro, investimentos e consumo. Identificá-las exige observação: mantenha um diário de decisões por duas semanas, anotando motivos emocionais e fontes de informação. Compare escolhas com métricas objetivas e procure padrões repetidos, como seguir recomendações sem checar dados ou manter posições perdedoras por aversão à perda. Ferramentas como checklists, revisões mensais e métricas de desempenho ajudam a mapear quais heurísticas dominam seu comportamento financeiro.

Qual é a diferença entre heurística e viés cognitivo em finanças?

Heurística é um atalho mental usado para tomar decisões rapidamente; um viés cognitivo é o erro sistemático que pode resultar desse atalho. Em finanças, uma heurística útil pode economizar tempo, mas se repetida sem validação gera vieses, como ancoragem, disponibilidade ou excesso de confiança. Ou seja, heurísticas são os mecanismos, enquanto vieses são as consequências previsíveis e distorcidas desses mecanismos quando aplicados incorretamente em decisões monetárias.

Quais técnicas práticas posso aplicar hoje para reduzir esses atalhos mentais?

Comece com automação: programe transferências para poupança e investimentos. Crie checklists para compras e investimentos, estabeleça regras de stop-loss e rebalanceamento, e execute um pre-mortem antes de decisões significativas. Mantenha um diário de decisões por 14 dias para identificar padrões. Essas técnicas reduzem o espaço para decisões impulsivas e permitem substituir heurísticas por processos estruturados, aumentando consistência e proteção contra erros emocionais.

Como usar dados e modelos para contrariar heurísticas financeiras?

Use métricas como retorno histórico, volatilidade e correlação para fundamentar escolhas, rodando simulações de cenários e estresse. Modelos simples de alocação e regras quantitativas (por exemplo, alocação por idade) criam ancoragem racional. Rebalanceamento periódicos e revisão de performance mensais forçam decisões baseadas em números, não em sensação. Essas ferramentas transformam julgamentos subjetivos em processos mensuráveis, reduzindo influência de eventos vívidos ou memórias recentes.

Quando procurar ajuda profissional para lidar com vieses financeiros?

Considere ajuda profissional se seus vieses levam a perdas recorrentes, stress financeiro significativo ou se você lida com decisões complexas como aposentadoria e alocação de grande patrimônio. Um consultor financeiro certificado (CFP) ou psicólogo financeiro pode oferecer avaliação objetiva, criar regras personalizadas e implementar estruturas de governança. A intervenção externa é útil para quebrar padrões emocionais enraizados e estabelecer processos que previnem decisões enviesadas no longo prazo.

Ofertas da Lojinha